Оценка потенциала активных продаж в сегменте работы с юридическими лицами.

В прошлой статье мы коснулись вопросов актуальности привлечения абонентов-физ. лиц прямыми продажами, в этом выпуске мы поделимся своим опытом по активному привлечению абонентов - юр. лиц.

В прошлой статье мы коснулись вопросов актуальности привлечения абонентов-физ. лиц прямыми продажами, в этом выпуске мы поделимся своим опытом по активному привлечению абонентов - юр. лиц.

При рассмотрении ситуации с любыми продажами желательно начинать с определения ёмкости рынка. Для физ. лиц всё понятно – это количество квартир, подключенных к сети, скорректированное на процент проникновения устройств, которым нужен выход в Интернет. А как понять ёмкость рынка юр. лиц в зоне охвата сети? Этот показатель часто не анализируется операторами, и имеющаяся организационная структура компании для обработки этого объёма не всегда оптимальна.

Сегментация юр. лиц.

Очевидно, что, чем детальнее мы разделим клиентов по какому-либо признаку, тем больше у нас шансов быть услышанными и дойти до целевой аудитории. На практике мы опытным путем определили, что критерием для сегментации удобнее считать расположение клиента: первые этажи жилых домов, клиенты в торговых - и бизнес - центрах, крупные юр. лица (госструктуры, пром. зоны, крупные предприятия).

Soho-сегмент (или ещё называют СМБ – средний и малый бизнес).

Этот тип клиентов, располагающийся в жилых домах на первых этажах. Несмотря на кажущуюся не перспективность этого сегмента с точки зрения высоких тарифов, он является многочисленным и играет существенную роль в создании четких бизнес-процессов отдела продаж, подготовки новых сотрудников. По собранной нами статистике на рынке юридических лиц Москвы, это сегмент составляет 65% от всех юридических лиц. Работа в этом сегменте позволяет строить качественную воронку продаж за счёт большого числа контактов, обучать новичков на простых клиентах, иметь чёткую статистику работы в CRM-системе.

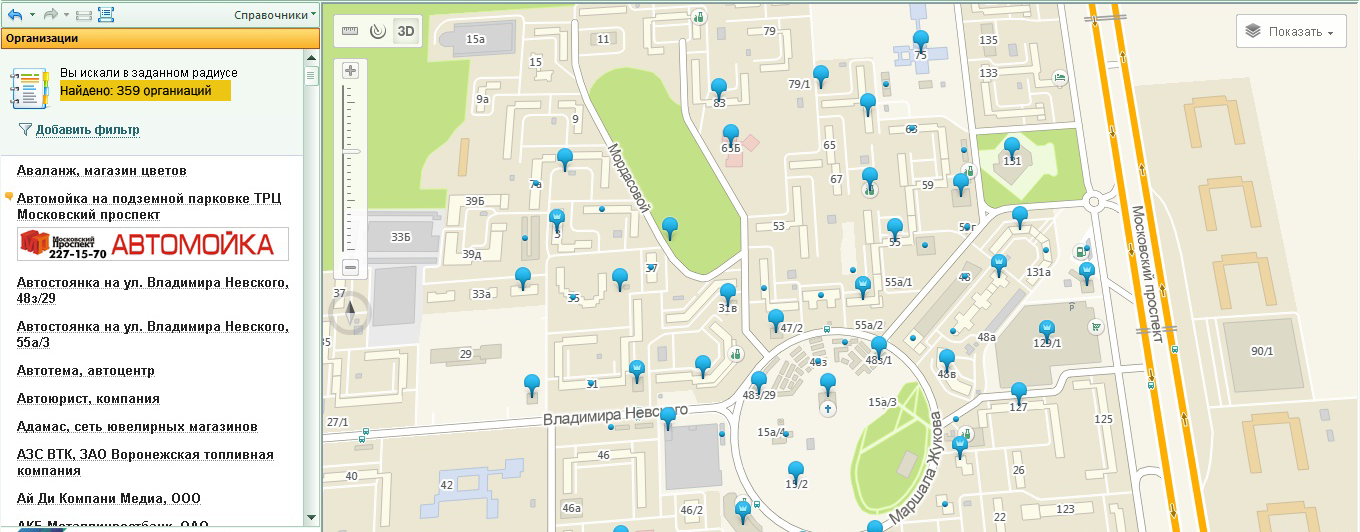

Пример ёмкости данного сегмента указан на рисунке 1.

Рис. 1 Количество небольших клиентов СМБ в радиусе на карте 2ГИС.

На наших проектах мы не направляем менеджеров на работу с крупными клиентами, пока не добиваемся четкого выполнения плана продаж в этом сегменте.

Бизнес- и торговые-центры.

Данный сегмент также необходимо разделить на уже подключенные к сети оператора и перспективные.

За счёт конкуренции среди операторов и в уже подключенных бизнес - центрах проникновение не бывает 100% («хорошее» проникновение считается 30%). Мы не берем случаи, когда существует договоренность с администрацией БЦ – это не рыночный механизм и как показывает практика со временем, или стоимость для оператора повышается, или конкурент всё-таки прорывается на территорию, где было монопольное положение.

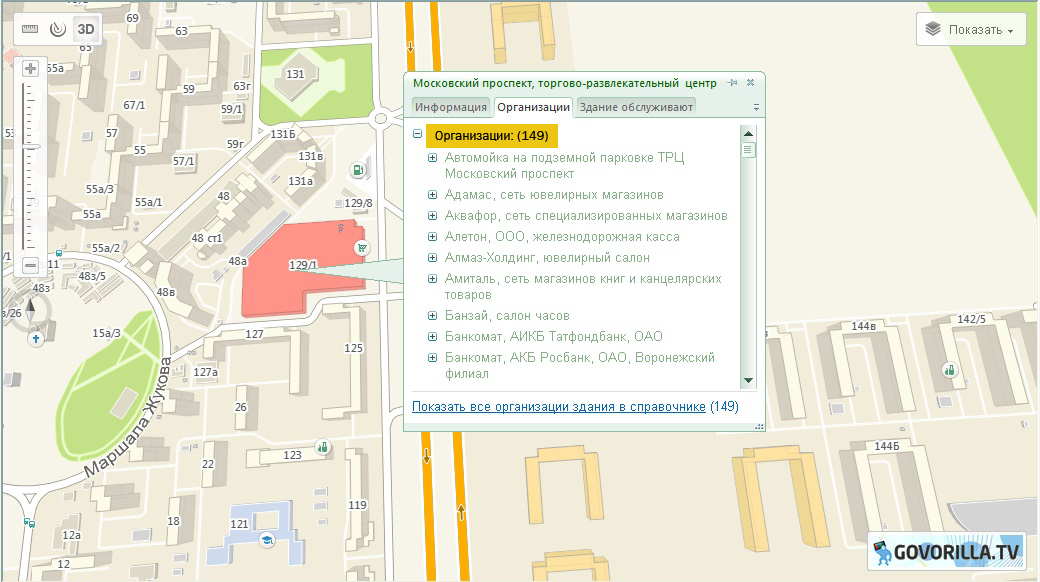

К клиентам в этом сегменте мы применяем тот же метод, что и в сегменте «первых этажей». Определяем емкость также по 2ГИС. (рис.2)

Рис 2. Картинка с 2ГИС со зданием, на котором она показывает больше 100 компаний.

Для экспресс-ориентирования на переговорах мы пользуемся сложившиеся статистикой 20000 квартир в подключенных домах – 1000 юр. лиц в этой же зоне. Т.е. если у оператора сеть на 50000 квартир, то примерно 2200-2500 юр. лиц будет на его территории в сегменте СМБ.

Крупные промышленные объекты и пром. зоны, государственные и муниципальные органы, новые БЦ и ТЦ.

Как правило, клиенты этого уровня требуют серьёзной проработки на предмет поиска преимуществ переключения от существующего оператора или взятия резервного канала, навыка участия в тендерах, длительных сроков переговоров. Зачастую ВИП-клиентами занимается непосредственно руководитель компании. Например, директор одного из наших клиентов в Москве (оператор связи с оборотом почти 1 млрд.руб. в год) лично ведёт переговоры с крупнейшими застройщиками Подмосковья для того, чтобы как можно быстрее туда зайти.

Итак, мы имеем как минимум 3 сегмента юридических лиц, в каждом из которых компания понимает какое количество потенциальных клиентов, кто основные конкуренты и какие перспективы с точки зрения наращивания выручки.

Как же организовать активные продажи юр. лицам в соответствии с выделенными сегментами?

Как мы организуем активные продажи юр. лицам.

Если по сегменту крупных клиентов нет быстрых решений (даже переход или переманивание менеджеров из компании-конкурента системно вопрос не решает), то по первым двум есть типовое решение, хорошо зарекомендовавшее себя в разных городах - построение отдела активных продаж с «0» (или через аттестацию существующих менеджеров).

Имея количество клиентов в первых двух сегментах, до которых надо дойти ногами, нам легко запланировать численность отдела, зная нормативы ежедневной работы менеджеров «в полях» и на телефоне. Подбор персонала облегчается тем, что в случае упора на работу с небольшими и средними клиентами требования к людям снижаются, процесс статистически упорядочивается, не требуя для своей работы «гениальных продавцов». Важно только соблюдение бизнес-процессов и правил работы в CRM-системе.

CRM-система для работы с потенциальными клиентами - важнейший элемент в работе нового отдела корпоративных продаж.

Это признанный современный метод организации бизнес-процессов, но, как показывает практика, в редчайших случаях внедрен у оператора связи. Делая информацию о потенциальных клиентах компании достоянием записных книжек и файлов Exсel. Только внедрив в процессе работы CRM-систему, можно следить за отделом продаж, используя воронку, загружая в неё новые предложения, отслеживая конверсию.

Важным моментом в построении бизнес-процессов отдела является повышение АРПУ: как правило, при запуске отдела (или при приёме нового менеджера на работу) продаются самые дешевые тарифы, но через 4-5 месяцев отдел выходит на увеличение среднего тарифа подключенного юр. лица до 2,5 раз. Это не поддается описанию с точки зрения работы какого-то конкретного четкого бизнес-процесса, но наличие такого эффекта на лицо. Также при запуске отдела активных продаж наблюдается такой эффект, как увеличение входящего потока клиентов, за счет насыщения территории информацией о компании.

Итак, на что можно рассчитывать внедряя отдел активных продаж (или совершенствуя существующий) на основе наработанной статистики?

Рост проникновения по территории за 12 месяцев составляет до 15% от общего количества юр. лиц за счёт переключения от конкурентов. Средняя стоимость привлечения юр. лица из сегмента СМБ составляет для компании до 3 абон. плат. Средняя абонентская плата составляет 2500 руб.

Применив это на сеть из 50000 квартир, мы можем получить следующую картину:

- количество всех юр. лиц СМБ в зоне действия – 2500 организаций

- план по подключениям на год – 2500*15%=375 клиентов

- прирост ежемесячной выручки – 375*2500 = 937000 руб.

- стоимость привлечения этого объёма клиентов – 2,8 млн. руб.

- структура отдела активных продаж – 3 менеджера и руководитель

Конечно, эта информация основана на статистике и в каждом городе условия рассматриваются индивидуально. Перед расчетом экономики каждого проекта происходит маркетинговый анализ рынка и формируется экономика, на основании которой и рассчитываются расходы/доходы и плановые показатели.

Алексей Лазукин

Руководитель компании ТЕЛЕКОМНОВАЦИЯ